Нацбанк снова запустит «печатный станок»

Нацбанк замедляет работу «печатного станка». За май объем денежной массы в Украине вырос лишь на 0,2% (до 953,7 млрд грн.), сообщил Нацбанк в последнем статистическом обзоре.

Тревожный звоночек — рост объема наличных средств, вне банковской системы (показатель М0). На 3,4% — 286,7 млрд. грн. Это именно те деньги, за которыми сейчас охотятся банки, однако возвращают их на счета не в том темпе, в котором когда изымали люди. Единственное, что по этой части подстегивает население — это снижение депозитных ставок. Хотя банки, столкнувшиеся с катастрофическим дефицитом ликвидности продолжают держать высокие ставки (до 28,5% годовых), большинство финучреждений уже на 1-1,5% снизили проценты по 6-ти и 9-тимесячным вкладам (средняя доходность приближается к 20-21% годовых). А по краткосрочным вложениям еще сильнее. «Мы, например, опускаем доходность депозитов до одного месяца сразу на 4% годовых, поскольку уже фиксируем приток вложений, причем весьма существенный. Активнее всего на счета несут гривну», — рассказал «Вестям» заместитель председателя правления Укргазбанка Станислав Шлапак.

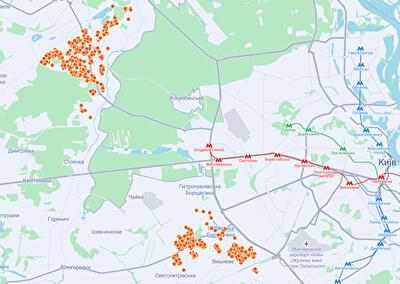

В тоже время финансисты признают, что деньги несут не во всех регионах. Больше всего банкам доверяют на западе страны и центре, меньше — на юго-востоке. Тем не менее, даже небольшой рост оптимизма вкладчиков позволил Нацбанку сократить печать новой гривны, и вместо 2-3%, как опасались экономисты, денежная масса в мае выросла лишь на 0,2%. Напомним, что настоящий рекорд по эмиссии был поставлен в первом квартале, когда она выросла на 7,4%. Притом, что денежно-кредитной политикой правлению Нацбанка на год была установлена планка по «печати» на уровне 21%.

«Эмиссия служит «подушкой безопасности» для экономики страны. Такое решение может послужить стабилизирующим средством для удержания экономики на плаву. Но, с другой стороны, это скажется на потребительском спросе, так как вырастет инфляция, что повлечет за собой рост цен и удешевления национальной валюты», — прокомментировал «Вестям» тенденцию директор компании FIBO Украина Сергей Поплавский.

В начале года гривну штамповали, чтобы успокоить вкладчиков, которые ринулись за своими депозитами. «Таки образом, сдерживалась их паника. Благодаря эмиссии поддерживалась ликвидность банковской системы до критических значений», — подтвердила «Вестям» ведущий аналитик отдела рейтингов финансовой сферы IBI-Rating Оксана Бороденко.

К концу лета у финансистов возникнет новая проблема — громадные портфели проблемных кредитов. И тогда рефинансирование Нацбанка — то есть все та же эмиссия гривни, — потребуется для латания дыр в кредитных портфелях. Их размер будет определяться по ходу проведения стресс-тестирования (комплексная проверка, позволяющая определить устойчивость банка в стрессовой, то есть кризисной ситуации), которое в данный момент ведется в 15 крупных украинских банках, а с августа начнется еще в 20-ти. Ревизоры Нацбанка выяснят, сколько на самом деле кредитов не гасят или гасят несвоевременно и не в полном объеме украинские заемщики. И заставят финансистов сначала в полном объеме сформировать под них резервы, а потом еще и нарастить капиталы. То есть сначала потребуется рефинансирование НБУ, а затем вливания акционеров, если те, конечно, смогут их обеспечить. Как признаются «Вестям» финансисты, уже сейчас (до завершения инспекций) очевидно, что суммы потребуются солидные: от 60-70 млрд. грн. до 100 млрд. грн.

На какие суммы рефинансирования в непростой ситуации решиться Нацбанк, пока сложно судить. Ведь чиновники окажутся перед серьезной дилеммой: в одной руке у них будет судьба нескольких десятков банков, в которых содержится львиная доля вкладов населения (почти 370 млрд. грн. — это 84% всех вложений людей), а в другой экономика страны и инфляционные риски. Украинцы пострадают в любом случае, только не известно, в какой степени. Руководству НБУ придется решать, сколько именно гривни напечатать, чтобы и депозитный Майдан не спровоцировать, и цены не взвинтить насколько, чтобы сохранить платежеспособность людей в магазинах.

«В нынешней ситуации, когда имеет место снижение объемов промышленного производства, значительная эмиссия чревата развитием инфляции. Однако при сдержанном и взвешенном проведении эмиссии, она может послужить толчком к выведению банковской системы и экономики страны из кризиса», — заметила Оксана Бороденко.

Удастся ли Нацбанку вывести идеальную формулу для соблюдения баланса, станет видно в самые ближайшие месяцы. Тогда же будет понятно, сколько банков сможет достойно выйти из ситуации, а сколько будет вынуждено сливаться либо закрываться.

Комментарии посетителей