Ранее Domik.ua рассказывал, возможен ли устойчивый рост украинских банков .

Инвесткомпания ICU, совладельцем которой до назначения главой НБУ была Валерия Гонтарева и которая консультирует президента Петра Порошенко, опубликовала базовый сценарий развития экономики Украины в 2016-2018 годы. Работу подготовил аналитик Александр Вальчишен. Приводим основные тезисы из этого документа.

Экономика медленно восстанавливается

Такой вывод сделали авторы доклада после анализа ежемесячных показателей ключевых секторов экономики. За первый квартал 2016 года (1К16) в годовом сопоставлении экономика поднялась лишь на 0,1%, тогда как по сравнению с предыдущим кварталом даже произошел спад на 0,7%, с учетом сезонных колебаний. Несмотря на это ослабление в первом квартале, ожидается небольшое ускорение темпов роста после 2К16 с прогнозированным годовым приростом в 2,1% за весь 2016 год. Интересно, что в прошлом квартальном отчете компании ICU перспективы роста оценивались выше - на уровне 2,6%. Причиной снижения данных прогноза стала худшая, чем ожидалось, эффективность фискальной и денежной политики.

Новый прогноз на последующие два года, в целом, согласуется с предыдущим: 2,3% и 2,8% увеличение реального ВВП за 2017 и 2018 год, соответственно. В среднем прогнозируется 2,5% годового прироста реального ВВП в течение 2016-18 годов.

Временное затишье в геополитике и во внутренней политике

Кажется, новоназначенный премьер-министр Владимир Гройсман намерен совершить прорывы по крайней мере на двух фронтах.

Во-первых, на социальном. Вследствие его фискальной политики должно произойти некоторое увеличение расходов по сравнению с предыдущим правительством, которое было вынуждено управлятся в довольно сложных условиях пугающих требований внешнего финансирования. Нынешняя обстановка более пригодна для повышенных расходов.

Во-вторых, что касается МВФ, Гройсман выполнил повышение тарифов на природный газ, тем самым получая одобрение официальных кредиторов, а именно МВФ. Поэтому аналитики ICU ожидали возобновления программы МВФ уже в июне (хотя этого до сих пор не случилось).

До середины первой половины 2017 года правительство Владимира Гройсмана обладает иммунитетом от вотума недоверия в парламенте, что обеспечит страну более стабильным внутриполитическим ландшафтом, чем во второй половине 2015 года. Но если до конца 3К16 будет продолжаться относительно спокойный период, то позже нынешнее правительство окажется под угрозой во время самого горячего политического сезона любого года – осени.

Существует также риск того, что через законодательный орган Украины будет продвигаться соглашение Минск-2. В ярой оппозиции к принятию особого статуса Донбаса стоят партии "Самопомощь" и "Свобода" (по идеологическим причинам), а также "Батькивщина" (по политическим причинам). Скорее всего, из-за нехватки поддержки решение об особом статусе Донбасса принято не будет. Президент Петр Порошенко не сможет убедить общественность в рациональности идеи особого статуса для оккупированных территорий Донбасса.

В 2016 году МВФ, а также ЕБРР, прогнозируют годовой рост реального ВВП Украины на уровне 1,5% и 2,0% соответственно.

Читайте также: Долгами украинцев займутся частники: стоит ли бояться и почему государство не справляется

Замедление темпов роста мировой экономики

Мировая экономика переживает спад, который заставит ФРС США поддерживать умеренные темпы увеличения учетной ставки федеральных резервов. В 4К15 был лишь 1% прироста реального ВВП США, и в 1К16 тенденция не улучшилась – темпы экономического развития довольно медленные. Потому доллар немного потерял в цене по сравнению с основными валютами как в развитых, так и развивающихся странах, что и повлекло за собой оживление розничного спроса. Также евро и иена укрепились вопреки усилиям центральных банков стимулировать свои экономики с помощью создания резервов.

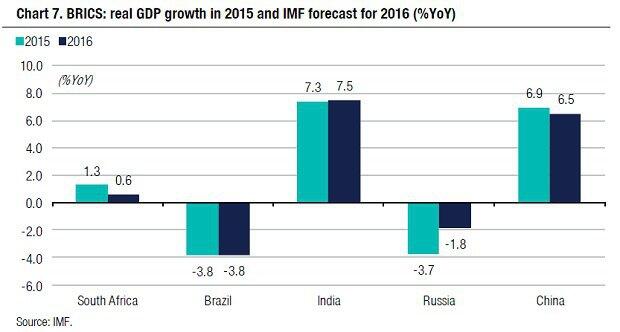

В связи с этим перспективы для некоторых развивающихся рынков, в частности, Украины, улучшились. Но и ожидаемые спады в других странах, а именно в России, скорее всего будут немного меньшими, чем предполагалось ранее. К тому же, сейчас Россия сосредоточена на беспрепятственном проведении парламентских выборов в сентябре этого года. Именно поэтому Кремль на некоторое время смирил свою милитаристскую позицию. Следующим важным политическим событием станут президентские выборы в России в начале 2018 года. Существует вероятность, что между этими датами и в течение короткого периода времени (вероятно, в конце 2016 года или 1 половины 2017) Кремль может вернуться к своему милитаристскому плану, чтобы наполнить государственные телеканалы новостями [об империалистических победах].

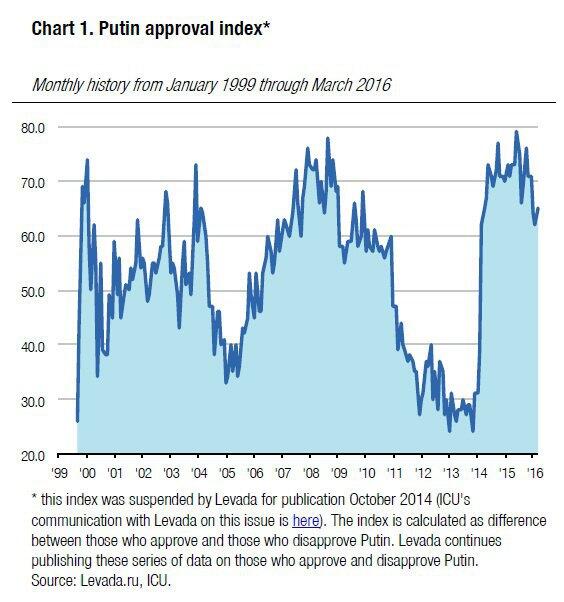

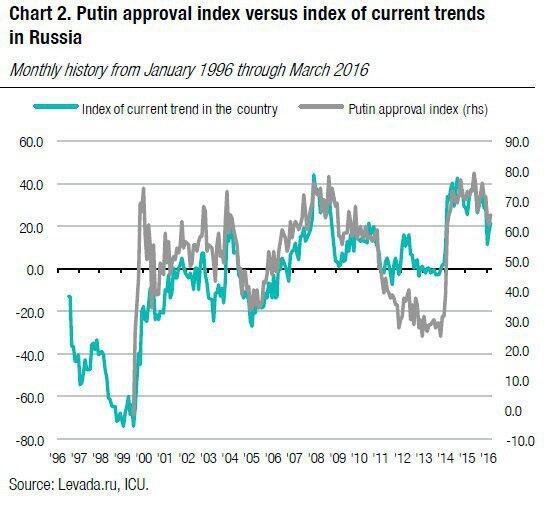

Рейтинг одобрения Путина никогда ещё не оставался на столь высоком уровне на такой длинный период времени: выше 60 пунктов 25-й месяц подряд (65 в Марте 2016). Этому поспособствовала и кремлевская политика милитаризма. Раньше индекс был выше 60 пунктов ровно 25 месяцев (с января 2007 по январь 2009). Вероятно, что в апреле этого года индекс останется в той же области, и прошлый рекорд будет побит.

Несмотря на наблюдаемое в последнее время незначительное улучшение ситуации в развивающихся экономиках, ключевые части мировой экономики работают на пределе, и базовый сценарий учитывает связанные с этим риски, которые возрастут в будущем. Например, в Германии положительное сальдо текущих операций достигло ещё одного рекордно высокого уровня в апреле, но профицит страны зависит от чрезмерно затянутых дефицитов в экономиках других стран.

Что до стран БРИКС, то некоторые страны-участницы имеют значительный внешний долг, который ограничивает политику местных властей. Стоит уточнить, что долг имеют все страны, за исключением Индии, которая исторически была закрыта для прямых иностранных инвестиций и притока портфельных инвестиций, и Китая, который в основном полагается на внутреннее кредитование.

С политической точки зрения в странах Большой четверки невозможно увеличить расходы в реальном секторе экономики и стимулировать потребление из-за жесткой фискальной политики. Именно поэтому на 2016-18 годы там ожидается посредственный рост.

Отмена долговой дефляции во второй половине 2016

Процесс создания денег в 2014-15 годах и в 1К16 зависел исключительно от органов государственной власти, а не от коммерчеких банков из-за долговой дефляции. Основной причиной сокращения расходов в экономике была жесткая позиция НБУ по искоренению популярной в прошлом практики кредитования банками связанных компаний. Вторая причина – медленный темп рекапитализации ведущих банков.

В нашем базовом сценарии предусмотрено, что дефицит бюджета Украины в 2016 году достигнет 3,7% ВВП, то есть допустимого предела в рамках программы МВФ. Этот уровень дефицита считается безопасным, так как обслуживание задолженности прогнозируется на уровне 4% от ВВП. В итоге, бюджетная позиция позволит обеспечить постепенное сокращение госдолга до 80% в этом году. Вышеизложенное применимо и к двум последующим годам.

Ранее, в 2014-15 годах и 1К16 банки не создавали деньги, но, вероятно, во второй половине 2016 года процесс кредитования возобновится, как еще в 2015 году заверяли в НБУ. Хотя в предыдущем базовом сценарии более оптимистично предполагалось, что банки возобновят кредитование ранее второй половины 2016, теперь наша позиция такая же, как и у центробанка. В целом, возобновление банковского кредитования и чистых расходов правительства, а следовательно, более активное создание денег и обширный рост денежной массы, скорее всего будут поддерживать экономическую активность в течение оставшейся части 2016 года.

Жесткая фискальная политика Украины сдерживала рост базовой денежной массы в прошлом году. Несмотря на избыточный объем резервов гривны на счетах банков в НБУ, совокупная денежная масса была подавлена.

Читайте также: В Украине официально отменили налог на пенсии

Снижение уровня инфляции и учетной ставки НБУ

Дефляция наступила быстрее, чем прогнозировалось, - разворачивалась в январе-апреле. Потому основные индексы - Индекс потребительских цен и Индекс цен производителей – резко упали ниже 10%. Текущие прогнозы в отношении ИПЦ и ИЦП предполагают, что произойдет возвращение на двузначную территорию (в диапазоне 10-15%) в годовом исчислении инфляции в 4К16 и в начале 2017 года.

Вероятно что до этого, на протяжении 2К16 и 3К16, потребительская инфляция будет оставатся в пределах верхнего диапазона первого процентного десятка. Это должно обеспечить лучшие условия для НБУ для снижения ключевой ставки c нынешнего значения в 19% (на момент написания докалада) до 15% позже в этом году. (23 июня НБУ снизил учетную ставку уже до 16,5%).

Внешняя торговля продолжает отставать

Прогнозируются слабые перспективы у внешних счетов страны, поскольку состояние экспорта по-прежнему хуже рынка (частично из-за продолжающейся враждебности России к украинским торговым потокам). Дефицит счета текущих операций в 0,9 млрд дол. США в 1К16 оказался больше, чем за тот же период в прошлом году, когда он составлял 0,5 млрд дол. США.

Это, вместе с нашим анализом отраслевых балансов в 1К16 (заметный дефицит частного сектора в 6,3% в 1К16 показывает, что либо госсектор движется в дефицит, либо внешний сектор - к меньшему дефициту текущего счета), указывает на вероятность макрокорректировки в 2016 году с помощью изменения обменного курса, который приведет к сокращению спроса на иностранные товары. Это может произойти, несмотря на столь ожидаемое возобновление программы МВФ и дальнейшее увеличение официальных валютных резервов до 19 млрд дол. США по состоянию на конец 2016 года.

Состояние украинской гривны

Мы также откорректировали наш прогноз в связи с укреплением курса гривны по отношению к доллару США. Причины пересмотра прогноза: (1) инфляция в 1К16 была ниже, чем прогнозировалось, что снизило данные нашего прогноза на 2016-18 годы, и (2) смягченная политика нормализации ФРС США, которая приведет к падению доллара США ниже других основных валют, включая валюты главных торговых партнеров Украины (страны Еврозоны и страны-члены ЕС с другими валютами, помимо евро, Турция и Россия).

Мы прогнозируем показатель UAH/USD на уровне 28 по состоянию на конец 2016 года и рассматриваем средний годовой показатель на уровне 26,34 на 2016 год, вместо предыдущего прогноза 32 и 29,25, соответственно.

Комментарии посетителей