В поисках стабильного банка: Как выбрать надежный

Ранее Domik.ua писал о том, что банки снижают ставки по депозитам .

"Сегодня.ua" выяснил, на что украинцам обращать внимание при выборе финучреждения, чем "живой" банк отличается от "неживого" и как найти среди более сотни банков надежный.

В поисках стабильного банка: ликвидность, прибыль и резервы

"Очень много разной информации о банках, иногда противоречивой. Что с ними происходит? Кто из них стабильный? Никто в доступной форме ничего не объясняет. Цифры, какие-то таблицы. С ума сойти можно. А времени сколько потратить нужно!", – жалуется 45-летний житель Луцка Степан.

Чтобы выяснить, как найти надежный банк, мы обратились к председателю правления Первого Украинского Международного банка (ПУМБ) Сергею Черненко. Многим украинцам он знаком по еженедельной передаче "Народный банкир" на телеканале "Украина", в которой дают финансовые советы и помогают разобраться в сложных для простого человека банковских процессах.

Как пояснил эксперт, чтобы убедиться в надежности банка, нужно проверить несколько его характеристик: сможет ли банк вернуть деньги клиентам (ликвидность), а также какой размер операционной прибыли и резервов банка. Кроме того, нужно ознакомиться с размером депозитной ставки и условиями кредитования.

Так, слишком высокая ставка по депозиту должна насторожить. "Нам кажется, чем выше ставка, например, по депозиту, тем она выгоднее. Поэтому первый совет - лучше ориентируйтесь на средние ставки стабильных и надежных банков", – отмечает Сергей Черненко и добавляет: "Условия кредитования должны быть четко указаны: процентная ставка, сроки займа, ежемесячный платеж, или досрочный возврат без комиссии".

Читайте также: Доходность гривневых и долларовых депозитов в Украине

По закону банки должны отчитываться о своей деятельности ежегодно. Если банк надежный и стабильный, отчет о его работе можно легко найти на официальном сайте. "Если отчет банка легко найти, это важный сигнал. В отчете важная и полезная для клиента информация от первых лиц, изложенная понятными фактами и простыми цифрами. Более того, здесь Вы можете увидеть, как важные события влияли на работу банка, что он делал, чтобы деньги клиентов спокойно приносили стабильный доход", – поясняет Сергей Черненко.

Что такое ликвидность банка

Ликвидность – это способность банка вовремя возвращать клиентам их средства. Для этого формируется определенный "запас", минимальный размер которого устанавливает Нацбанк.

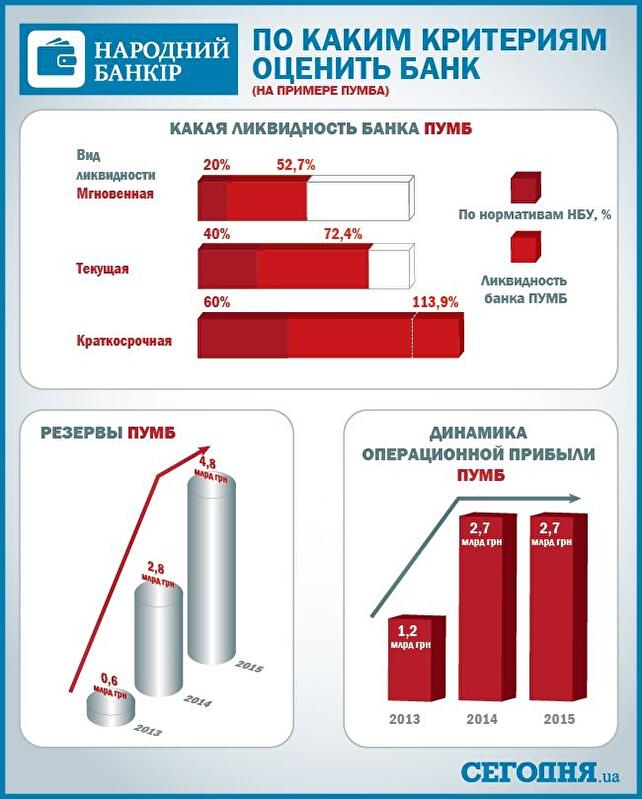

Например, ликвидность банка ПУМБ в два раза выше, чем требует НБУ. Так, мгновенная ликвидность должна составлять минимум 20% (у ПУМБ – 52,7%), текущая должна быть не меньше 40% (у ПУМБ – 72,4%), краткосрочная ликвидность должна составлять минимум 60% (у ПУМБ – 113,9%).

"Фокус на ликвидность уже много лет является частью консервативной финансовой политики ПУМБ. Такой подход, с одной стороны, сужает возможности банка для повышения прибыли, но, с другой стороны, обеспечивает устойчивость, позволяет банку безотлагательно выполнять свои обязательства перед клиентами", – поясняет Сергей Черненко.

Читайте также: Как получить деньги клиентам банка «Хрещатик

Как найти "живой" банк

Операционная прибыль позволит определить, способен ли банк "делать деньги" в сложное время. "Живой" банк зарабатывает на каждой гривне. Операционная прибыль ПУМБ с 2013-го года выросла на 1,5 млрд грн и по итогам прошлого года составила 2,7 млрд грн. В частности, банку удалось заработать на инвестиционном (1,1 млрд грн), корпоративном (0,9 млрд грн) и розничном бизнесе (0,6 млрд грн).

Резервы ПУМБ, согласно данным ежегодного отчета, с 2013 года увеличились на 4,2 млрд грн и составили 4,8 млрд грн. Этих средств более чем достаточно для того, чтобы обеспечить надежность и стабильность банка.

Эксперт уверен, только ознакомившись с характеристиками банка и убедившись в его стабильности, можно сделать правильный выбор. "На самом деле, выбрать банк – это как выбрать хороший товар в магазине. Все знают: нужно обращать внимание на этикетку, состав, производителя. То же самое – при выборе банка", – советует Сергей Черненко.