Как нулевая декларация изменит жизнь украинцев и почему офшоры – не черная дыра: интервью с Ниной Южаниной

Ранее Domik.ua писал о том, какие налоги готовы платить украинцы .

— Офшорный скандал привлек внимание к нашей налоговой системе. Эксперты заявили, что офшоры — не всегда уклонение от неуплаты налогов. Часто причина держать такие счета, по их словам, — необходимость. Это так?

— Украина работала с офшорами все годы независимости. Это могло быть связано с защитой корпоративных прав, сохранением доверия партнеров, возможностью рассмотрения споров в судах других стран. Офшорная зона — не черная дыра. Страны создают офшорные территории для развития экономики. Работа через офшор устраивает иностранных партнеров наших компаний, поскольку есть доверие к таким безопасным местам. Иначе наша страна сложнее бы экспортировала товары или привлекала инвестиции. Наш бизнес не может придумывать правила, он должен работать, как принято за границей. Когда произошел панамский скандал, возник логичный вопрос: можно ли цивилизованно работать нашему бизнесу, используя в том числе офшоры? Здесь важно учитывать опыт стран ЕС, которые уже несколько лет разрабатывают план действий по борьбе с размыванием налоговой базы. Эти знания нужно использовать для наработки законопроектов, которые позволили бы нашим компаниям работать легально.

— Поэтому на базе налогового комитета ВР создана рабочая группа по деофшоризации, которую вы возглавили?

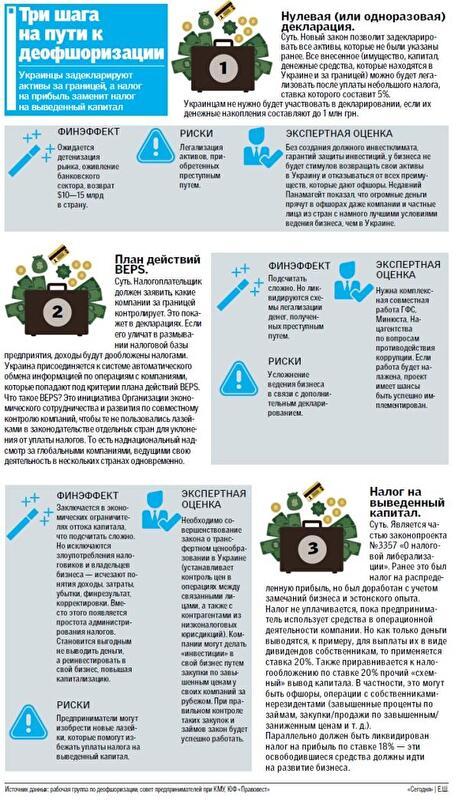

— Вызовы, аналогичные панамскому скандалу, требуют от Украины принятия пакета законов. Чтобы отреагировать на запросы общества, была создана рабочая группа по борьбе с размыванием налоговой базы. Мы активно консультируемся с авторитетными аудиторами "большой четверки", консалтерами, НБУ. Они знакомы с проблемами, которые могут возникнуть в экономике после принятия пакета документов по деофшоризации. А ведь мы не должны этого допустить. Нам нужны законы об автоматическом обмене информацией с другими странами, одноразовом декларировании и непрямых методах контроля за расходами физлиц. Важно реализовать и лояльное финансовое законодательство, и налог на выведенный капитал.

— Зачем Украине входить в процесс автоматического обмена информацией со странами мира?

— За рубежом давно считают, что совершенствование методов противодействия размыванию налоговой базы является одним из приоритетных направлений госполитики. Эта борьба включает много мероприятий, которые объединены в плане действий ВЕPS. В этот перечень и входит автообмен информацией. Что это даст? Раньше эти возможности от нас были закрыты. Если украинские власти отправляли запрос о финоперациях или банковских данных, другие страны не выдавали это. Сейчас Украина сможет получать данные из заграницы и отправлять данные туда. В итоге все знают конечных бенефициаров, движения по счетам, владения корпоративными правами. Украина сможем получить такую информацию о каждом резиденте, который осуществляет деятельность за рубежом.

— Что получит от введения плана ВЕPS наша экономика? Не пострадают ли обычные люди?

— BEPS — это план по противодействию размыванию налоговой базы. А как она снижается? К примеру, товары импортируются в Украину по завышенным ценам, после прибыль минимизируется, то есть добавленная стоимость не создается, и все деньги оседают за рубежом — в компании другой юрисдикции. Поэтому нужно внедрять меры, которые помогут остановить снижение налогооблагаемого дохода, ведь бизнес получает доход в Украине — значит здесь должен платить налоги в полном объеме. Тут нас выручат правила контроля иностранных компаний (КИК), которые также являются частью плана BEPS.

Правила КИК нужно правильно вписать в законодательство Украины. Но простым гражданам, представителям малого и среднего бизнеса, не надо опасаться новаций, ведь это коснется только тех предпринимателей, кто работает с компаниями других юрисдикций.

— А как вы относитесь к идее, что вместо введения плана ВЕPS просто надо запретить нашему бизнесу работу в офшорах?

— Согласно статданным, украинский бизнес осуществляет операции с компаниями из офшоров только в 4% случаев от общего количества взаимодействий с другими юрисдикциями. Остальные транзакции проводятся с компаниями, находящимися, например, на Кипре, где налог на прибыль около 12%. Не надо думать, что офшоры – некое вселенское зло, как считают популисты. Украина должна получать налоги со всех доходов. Но надо создать льготные условия, чтобы бизнес больше работал на экспорт и осуществлять операции, позволяющие завозить в страну больше валюты. И здесь работа бизнеса с офшорами никому не мешает. Например, сельское хозяйство дает Украине много валюты. Но в основном эти компании структурированы с использованием компаний из офшоров. И неужели мы хотим остановить этот бизнес? Вряд ли. Надо строить прозрачный Налоговый кодекс, чтобы бизнес не шел в тень.

Читайте также: Чем обернется продажа госбанков для вкладчиков и экономики Украины

— По одноразовому декларированию вопрос: что нужно будет декларировать и как это проверят?

— Наше валютное регулирование было принято так, чтобы граждане почти не владели активами за границей. То есть надо было получать валютную лицензию НБУ, а их выдано немного. Но украинцы часто имеют счета за границей, например, для оплаты учебы детей. Это не значит, что человек прячет средства. Просто в мире развит безналичный расчет. И люди вынужденно открывают счета, например, в Прибалтике, чтобы рассчитываться за услуги в ЕС. Но никто из этих граждан не получал валютную лицензию НБУ. И когда Украина начнет получать информацию об этих людях из-за границы, возникнут проблемы. Ведь можно будет их наказывать за нарушение валютного законодательства. Решением вопроса станет точка ноль — одноразовое декларирование. В рамках кампании люди смогут задекларировать: во-первых, все, что у них есть за границей, а во-вторых, те активы, которые есть в Украине, но с которых хотелось бы уплатить ранее неуплаченные налоги.

Большинство граждан давно получает большие зарплаты в конвертах. И, возможно, эти накопления находятся дома. При этом человек может сомневаться, что с сумм уплачены налоги. Поэтому эти граждане тоже должны начать жизнь с нуля, когда над ними не будет висеть ответственность за неуплаченные налоги. Не исключено, что кто-то из них может пойти на госслужбу. А раз у нас приняты антикоррупционные законы, все тайное может стать явным. Значит, раз у людей есть скрытые активы в Украине и за границей, со всего этого могут быть уплачены налоги. Но надо понимать, что цель одноразового декларирования — вовсе не фискальная. Нужно дать возможность людям добровольно сказать, с каких активов они хотят заплатить налоги, а с каких — нет. Это будет точкой отсчета для будущего, когда госорганы будут иметь всю информацию об активах граждан в Украине и за границей.

— Как повлияет одноразовое декларирование на применение затем методов контроля за затратами физлиц?

— Страна должна переходить к пониманию того, что если человек тратит гораздо больше, чем официально зарабатывает, это подозрительно. И контроль, который предложен в одном из законопроектов, будет основан на методах контроля расходов. Это значит, что с 2017-го контролирующие органы будут обращать внимание только на те расходы граждан, если при одноразовой неделимой покупке они составят более 150 тысяч гривен. То есть, человек может покупать ежемесячно хоть на миллион, но если при этом его одноразовые покупки не превышают этой цифры. Но когда им приобретается дорогая вещь стоимостью 150 тысяч гривен, эта информация поступит в налоговую. И в конце года у ГФС появится возможность сравнивать доходы человека с его расходами. Для такого анализа у фискалов должна быть вся история — сбережения, активы. Будут накапливаться файлы данных по физлицам. Там основным документом окажется одноразовая декларация об активах и сбережениях. Кроме того, там будет указано движимое и недвижимое имущество, имеющееся в реестрах.

— Всем ли украинцам придется участвовать в декларировании?

— Нет, в мероприятии будут задействованы граждане, имеющие средства свыше миллиона гривен (около $40 тысяч по нынешнему курсу. — Авт.). То есть, если человек не подает декларацию, по умолчанию это означает, что его накопления не превышают 1 млн грн. Когда заработает метод контроля расходов и люди будут осуществлять большие покупки, то в налоговой поймут — за основу возможных расходов гражданина принят некий накопленный 1 млн грн. Конечно, человек может продать автомобиль или квартиру и осуществить другую большую покупку, но такие операции проходят официально, и все транзакции видны. Поэтому по таким финоперациям нет вопросов.

К слову, недавно я была в Италии, где общалась с представителями парламентского налогового комитета и Минфина. Там мы досконально разбирались, как происходит у них декларирование, ведь в 2015-м такая кампания в Италии проходила в 10-й раз. Причем каждая акция эффективна. Так, в прошлом году итальянцам удалось вернуть в страну около 2 млрд евро.

Читайте также: Может ли система гарантирования вкладов работать лучше

— Готов ли окончательный пакет законопроектов? Будет ли он проголосован в этом году? Когда, на ваш взгляд, все заработает?

— Эту работу завершаем в середине июня. Возможно, одноразовое декларирование придется проголосовать летом, чтобы госорганы подготовились к кампании, намеченной на четвертый квартал 2016-го.

Что касается применения правил налогообложения КИК и других мероприятий из плана BEPS, эти новации также требуют безотлагательного рассмотрения. Возможно, голосование пройдет после летних каникул, потому что нормы будут вводиться с 1 января 2017 года. Но госорганы начнут обрабатывать информацию в 2018-м.

Примет ли эти законопроекты парламент? Наша задача заключается в том, чтобы плотно работать с экспертами и разъяснять депутатам важность новаций. Нужно, чтобы у нас заработали цивилизованные нормы. Поэтому параллельно с разработкой пакета документов по деофшоризации надо вводить либеральные нормы в НК со снижением ставок, упрощением администрирования. Думаю, такую позицию поддержали бы и в МВФ, поскольку там тоже заинтересованы, чтобы Украина провела деофшоризацию и создала прозрачную налоговую систему.

— Некоторые государства ЕС, такие как Нидерланды, Люксембург, хорошо зарабатывают на лояльных финусловиях. Возможно ли Украине принять особое финзаконодательство?

— Это реально. Знаю, что НБУ проводил переговоры с МВФ по поводу запуска полной валютной либерализации в случае, если Украина имплементирует план действий BEPS. Либерализация станет возможной потому, что без этих ограничений появится достаточно методов контроля для отслеживания финпотоков. В частности, со временем будет отменено валютное лицензирование НБУ, без которого пока нельзя проводить транзакции за рубежом. Но валютная либерализация будет реализована и в 2017-м, во время проведения декларационной кампании. То есть все, кто задекларирует активы за границей, будут освобождены от наказания за нарушение валютного законодательства в части неполучения лицензий для проведения таких операций.

— Почему появилась идея внедрения налога на выведенный капитал? Содействует ли такой налог процессам деофшоризации?

— Содействует, поскольку мы работаем над созданием либеральных правил налогового поля. За основу налога взяли эстонскую модель. За полгода доработали идею: были в командировках и работали непосредственно в странах, где внедрен такой механизм. Также общались с экспертами — сторонниками и оппонентами этой системы. В итоге удалось многих убедить в необходимости внедрения налога. Поэтому теперь в обновленном законопроекте №3357 "О налоговой либерализации" вместо налога на распределенную прибыль появился налог на выведенный капитал.

Его суть такова: пока средства работают в Украине и в операционной деятельности предприятия, бизнес не должен платить 18%-ный налог на прибыль. Это позволит предпринимателям получить свободные средства, которые пойдут на развитие предприятия, рост производства, создание новых рабочих мест. Это станет и хорошей поддержкой малому бизнесу, который сможет обходиться без дорогих кредитов. Но как только оборотные средства будут изыматься владельцем из компании, эти действия будут приравнены к выводу капитала, что попадает под налогообложение по ставке 20%. Причем в законе будут прописаны условия, когда сработает налог на выведенный капитал. Речь идет о ситуациях, когда прибыль явно используется в личных целях. К примеру, деньги выводятся из предприятия для использования в офшорных схемах, выплаты дивидендов.

Думаю, бизнес позитивно воспримет реализацию налога на выведенный капитал, поскольку предприниматели смогут больше не прятать доходы от налоговиков. Наоборот, многие начнут спокойно работать, используя для развития компании деньги, освободившиеся от уплаты налога на прибыль.

— На ваш взгляд, готовы ли наши предприниматели к новациям?

— Готовы, все это позволит создать для бизнеса прозрачные налоговые правила. И, самое важное, это даст возможность инвесторам работать в стабильном налоговом поле. Но вряд ли удастся сразу принять весь пакет законодательных изменений, поэтому пока мы говорим хотя бы о некоторых переменах.

Правда, иногда мне кажется, что сейчас вообще не надо менять НК. Лучше на два года наложить мораторий на изменения. И если бы это было сделано, бизнес смог бы продумать свою бизнес-деятельность на несколько лет вперед. Уверена, это дало бы хороший рост ВВП.