Нові закони щодо валютної іпотеки: принципи реструктуризації, реакція ринку, наслідки

Зміст

Як стало відомо порталу Domik.ua, 21 квітня 2021 року Президент України Володимир Зеленський підписав низку законів щодо захисту українців, які мають борги за кредитами в іноземній валюті. Таку інформацію оприлюднено на офіційному сайті глави держави. Йдеться про законопроєкти № 4475, 4399 та 4398, які Верховна Рада ухвалила 13 квітня.

«Споживче, зокрема іпотечне, кредитування в іноземній валюті заборонене з 2011 року, проте низка позичальників має валютні кредити, які були видані ще за іпотечного буму 2006-2007 рр. З початком збройної агресії проти України та окупації частини території відбулися значні курсові коливання, що вдарило по здатності позичальників обслуговувати валютні кредити. Але тягар від зміни курсу не має перекладатися виключно на позичальників», — сказано у повідомленні на сайті президента.

Редакція вирішила розібратися в нововведеннях, з'ясувати, як вплинуть ці закони на банківську систему України та що думають про них кредитори і валютні боржники.

Що зміниться для банків та позичальників

Законопроєкт № 4475

Гарант схвалив Закон України «Про внесення змін до деяких законодавчих актів України щодо споживчих кредитів, наданих в іноземній валюті» № 1381-IX. Серед основних положень документа — право на реструктуризацію, перерахунок валютної позики у гривню та мораторій.

Можна скористатися правом на реструктуризацію за таких умов:

- іпотечний кредит в іноземній валюті брався на купівлю чи будівництво єдиного житла;

- станом на 1 січня 2014 року відсутня прострочена заборгованість (крім сплати неустойки);

- або заборгованість погашена до дня реструктуризації.

Предметом іпотеки може бути таке майно:

- квартира загальною площею до 140 кв. м;

- житловий будинок площею до 250 кв. м;

- садовий будинок до 250 кв. м;

- земельна ділянка до 0,25 га у селах, до 0,15 га в селищах, до 0,10 га у містах;

- об'єкт незавершеного житлового будівництва, якщо у позичальника немає у власності житлової нерухомості, за винятком житла на тимчасово окупованих територіях.

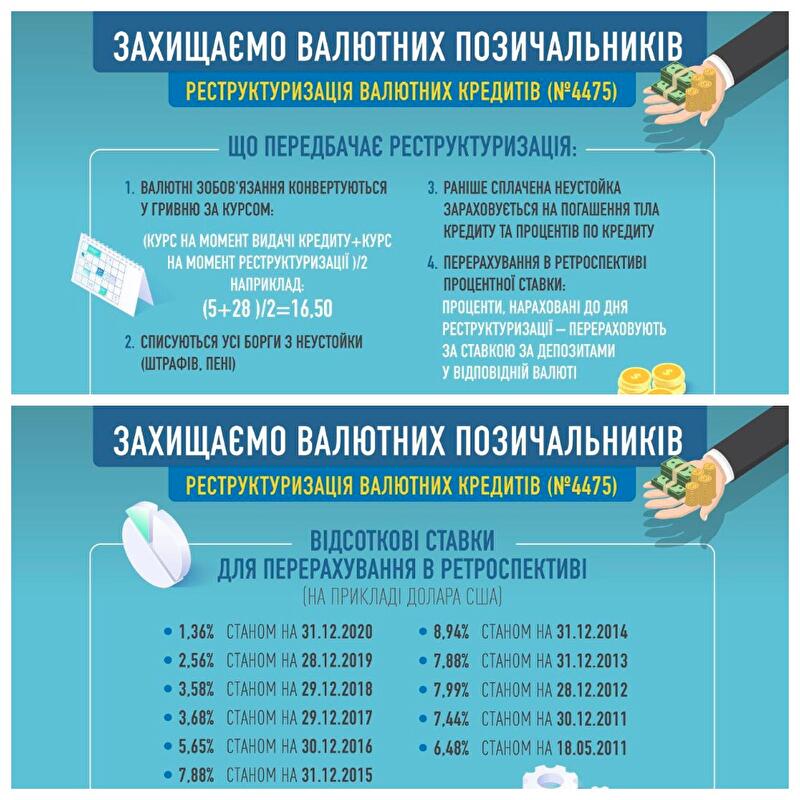

Реструктуризація відбувається таким чином:

- валютні зобов’язання конвертуються за середнім значенням між офіційним курсом гривні до іноземної валюти, встановленим Національним банком України на день проведення реструктуризації, та офіційним курсом гривні до такої іноземної валюти, встановленим НБУ на дату надання кредиту. Тобто сумуються два показники курсу і отримане значення ділиться навпіл;

- раніше сплачена неустойка зараховується в погашення тіла та процентів за кредитом;

- відсотки, нараховані до дня реструктуризації, перераховуються за ставками депозитів у відповідній валюті.

Після реструктуризації відбувається таке:

- кредит має бути погашений протягом 10-ти років;

- проценти за таким реструктуризованим кредитом сплачуються за ринковою ставкою в національній валюті — український індекс депозитних ставок у гривні за 12-місячними депозитами фізичних осіб (UIRD 12m)+1%;

- розмір відсотків за користування кредитом змінюється щороку залежно від зміни UIRD 12m;

- пеня за прострочення платежів сплачується з 90-го дня після реструктуризації;

- розмір відсотків за користування кредитом та розмір пені не можуть бути збільшені, але можуть бути зменшені;

- кредит можна погасити достроково у будь-який момент.

Щоб фінансова установа провела реструктуризацію, позичальник або його представник повинні подати кредитору заяву особисто або надіслати рекомендованим листом протягом 3-х місяців із дня набрання законом чинності. Після отримання заяви банк зобов’язаний не пізніше 60-ти днів здійснити всі обчислення та надіслати позичальнику інформацію про зміну зобов’язань та новий графік платежів. Саме на цей час, тобто ще на 5 місяців продовжено мораторій на стягнення майна. До вересня 2021 року фінансові установи не зможуть відбирати житлову нерухомість через непогашені борги за іпотечними кредитами, що були видані у іноземній валюті.

Нагадаємо, мораторій був введений у 2014 році для захисту валютних позичальників, коли через кризу і девальвацію гривні люди втратили можливість платити за кредитом. 6 жовтня 2020 року Володимир Зеленський підписав закон, яким продовжив відстрочення на стягнення майна ще на 6 місяців, щоб захистити житло українців, фінансове становище яких могло погіршитися через коронакризу.

Читайте також: Законопроєкт про захист інвестора розширює його права без конкретних механізмів

Законопроєкти № 4399 та 4398

Також глава держави підписав Закон «Про внесення змін до деяких законодавчих актів України щодо реструктуризації зобов’язань за кредитами в іноземній валюті та адаптації процедур неплатоспроможності фізичних осіб» № 1382-IX (4398). Документ спрощує процедури банкрутства для валютних позичальників та передбачає обов’язкову реструктуризацію заборгованості за кредитом, який забезпечений іпотекою квартири або житлового будинку, що є єдиним місцем проживання сім’ї боржника. Зокрема закон містить такі пункти:

- реструктуризація починається на підставі заяви позичальника;

- Фонд гарантування вкладів фізичних осіб зобов’язаний не пізніше ніж за 30 днів до публікації оголошення про відкриті торги запропонувати позичальникові погасити заборгованість на суму оціночної вартості майна;

- за рішенням господарського суду боржник може виплачувати мінімальну суму щомісячного виконання плану реструктуризації, яка не може бути меншою за половину мінімальної заробітної платні, встановленої на день ухвалення такого рішення. На поточний момент це 3 тис. грн. Таке право матиме боржник у разі недостатності доходів для виконання умов реструктуризації. Ще одна умова — проживання боржника в квартирі, що обтяжена іпотекою, загальна площа якої не перевищує 60 кв. м, або 13,65 кв. м на кожного члена сім'ї, чи обтяженому іпотекою будинку, площа якого не перевищує 120 кв. м.

Крім того, президент підписав Закон України «Про внесення змін до Податкового кодексу України щодо реструктуризації зобов’язань за кредитами в іноземній валюті та адаптації процедур неплатоспроможності фізичних осіб» № 1383-IX (4399).

Документ передбачає звільнення від сплати податку на доходи фізичних осіб (ПДФО):

- суми боргу за іпотечним кредитом в іноземній валюті, прощену кредитором поза процедурою банкрутства;

- суми, на які зменшено (прощено) борг фізичної особи шляхом проведення реструктуризації.

Реакція фінансистів та Національного банку України

Національний банк України (НБУ) підтримує ухвалення законів № 4398 та 4399, але критикує законопроєкт № 4475. Відповідна заява з'явилася на сторінці регулятора у фейсбук 14 квітня поточного року. У НБУ наводять такі цифри: на кінець лютого поточного року портфель валютної іпотеки на балансах банків — майже 15 млрд грн, понад 90% — видано в доларах США (майже $500 млн). За результатами щомісячного опитування банків про стан ринку іпотеки, валютних іпотечних кредитів — 9 тис. і 95% валютної іпотеки за обсягом є непрацюючою. Зазначають, що чинний Кодекс із процедур банкрутства визначає механізм, за яким валютні іпотечні кредити можуть бути реструктуризовані. Механізм розраховує суму нового боргу, виходячи із поточної ринкової вартості житла.

«Вчора Верховна Рада ухвалила в другому читанні та в цілому законопроєкт № 4475, який передбачає примусову реструктуризацію валютних іпотечних кредитів за умов, що є незбалансованими і створюють надмірні преференції для однієї зі сторін. Неринкові умови реструктуризації непрацюючих кредитів та масова доступна іпотека знаходяться на принципово різних "сторінках". Валютна іпотека вже завдала чималих збитків банкам: через тривалу дію мораторію та відсутність мотивації у позичальників обслуговувати чи реструктуризувати валютну іпотеку такі кредити стали переважно непрацюючими, тож банки мали покрити їх резервами замість того, щоб спрямувати кошти у ліквідність та капітал для нового іпотечного кредитування», — вважають у НБУ.

Читайте також: Валерій Майборода: ексклюзивне інтерв'ю про доступну іпотеку під 7%

Більш різкішою була реакція Незалежної асоціації банків України (НАБУ). На одній із онлайн-конференцій виконавчий директор НАБУ Олена Коробкова зауважила, що в результаті прийнятих законів банки втратять 10 млрд грн.

«Очевидно, що мораторій — неефективний інструмент, адже він не здатний відокремити тих, хто не може повертати кредит, від тих, хто не хоче цього робити. Такі неефективні рішення завжди створюють проблему в державній політиці відому, як free riders — використання наданих іншим можливостей тими, кому вони не призначалися за задумом. Простіше кажучи, частина тих, хто міг платити, зробила вигляд, що відноситься до тих, хто не може платити. … результатом запропонованої примусової реструктуризації стає не вирішення проблеми, а її нова консервація. ... після прийняття такого законопроєкту про бажання банків розвивати іпотечне кредитування варто забути», — заявила на офіційній сторінці НАБУ Олена Коробкова.

Нагадаємо, що з 1 березня 2021 року банки почали видавати кредити за програмою «Доступна іпотека 7%». Проєкт впроваджується через Фонд розвитку підприємництва. Учасники програми самостійно домовляються з банками про отримання іпотеки, потім Фонд виплачує фінустановам компенсацію, аби ті могли надати позичальникам кредит під низький відсоток. Також наразі законотворці розробляють механізм, завдяки якому надавати іпотеку під 7% та квартири у лізинг під 5% річних зможе створене у 2020 році ПрАТ «Українська фінансова житлова компанія» (Укрфінжитло).

Також Олена Коробкова зазначила, що норма про примусову реструктуризацію негативно вплине на співпрацю України та Міжнародного валютного фонду, а саме може зірвати отримання державою зовнішнього фінансування.

Крім того, скаржаться кредитори, через закон фінансові установи, які вже отримали на свою користь рішення суду, не зможуть пред'явити його на виконання. Якщо боржник після проведеної реструктуризації знову не платитиме, кредитору доведеться повторно йти в суд і відповідно витрачати кошти. Називають банкіри ще один нюанс: перерахунок усіх раніше сплачених платежів за кредитом не враховує того, що за отриманими відсотками банки вже заплатили податки.

Читайте також: Укрфінжитло зможе надавати іпотеку під 7% та квартири у лізинг під 5% річних

Що прийняття законопроєктів дає позичальникам

Як пояснила порталу Domik.ua голова правління ГО Всеукраїнський рух «Фінансовий майдан» Юлія Сало, закони не звільняють від сплати боргу, проте дають можливість розрахуватися із кредиторами.

«Грубо кажучи, ти взяв $50 тис., заплатив вже $90 тис., але це були лише відсотки, а ще $50 тис. тіла кредиту залишається. Найголовніша перевага цього закону, що перераховуються всі гроші, які люди занесли банкам за індексом і виходячи з цього сума зменшується. Але такого, що там позичальникам щось пробачать, не буде. Люди беруть ще один кредит, але тепер у гривнях. Просто раніше банки вимагали, щоб їм повернули одним платежем вартість квартири, за яку ти вже сплатив подвійну суму. Тепер у тих, в кого немає фінансів закрити борг одним платежем, з'явилася можливість платити посильними платежами протягом 10-ти років. І люди зможуть залишитися в своїй оселі», — пояснює принципи нових законів Юлія Сало.

Активісти запевняють, що на державну економіку та банківську систему запровадження законів щодо валютної іпотеки суттєво не вплине.

«Практично 90% проблемних валютних кредитів продали через Фонд гарантування вкладів фізичних осіб за копійки. В основному залишилися борги в державних банках. Держава від цього не постраждає. Люди не платили, поки був мораторій, останні 7 років, за цей час банки ж не впали. А тепер ми хочемо повернути гроші, щоб вони розчистили свої баласти», — додає Юлія Сало.

У громадській організації зізнаються, що механізм реструктуризації складний. Самим позичальникам підрахувати, скільки ж тепер доведеться повертати кредиторам і за яким графіком, непосильна задача. Тому разом із юристами та депутатами планують створити у кожному місті консультаційні центри, куди згодом зможуть звертатися за допомогою позичальники.

За різними підрахунками, дисконт, тобто зменшення боргового навантаження на позичальників, складатиме 40-60%.

Читайте також: В Україні діють 83 місцеві програми забезпечення молоді доступним житлом — Держмолодьжитла

Думка експертів

Заступник директора інвестиційної компанії Dragon Capital Сергій Фурса вважає, що прийняті закони стимулюватимуть несумлінних позичальників, що стримає розвиток кредитування в Україні.

«Втрати будуть, але більше на папері. Тому що де факто це списання тих кредитів, які і так не працювали, списання частки цих кредитів, на грошовий потік це не вплине. Тут головне, що є продовження мораторію. Воно буде стримувати банки від інших іпотечних кредитів, бо ніхто ж не буде давати кредити, якщо знають, що їх можуть легко не повернути. У банків зараз шалена ліквідність, вони сидять на ній, купують ОВДП і не активно кредитують», — пояснює фахівець.

Експерт «CASE Україна», ексзаступник директора департаменту фінансової стабільності НБУ Євген Дубогриз впевнений, що втрати кредиторів від нових законів будуть значно меншими, ніж заявляють фінансові установи.

«У нас всіх валютних кредитів населення — це і споживчих і іпотечних — на 1 лютого 2021 року було 34,2 млрд. З них 33 млрд — непрацюючі кредити, тобто ті, які перестали взагалі обслуговуватися. Реально працюючих кредитів трохи більше 1 млрд грн. Банки, коли бачать, що кредит не обслуговується і від нього доходів жодних не буде, формують так звані резерви. Тобто очікувані чи гарантовані збитки. Відповідно під ці кредити вони майже на всю суму сформували резерви на 31,5 млрд грн. Тому реально на сьогодні банки очікують, що всі ті проблемні кредити принесуть десь 2,6 млрд грн. Після того, як відбудеться конвертація, ця сума буде меншою. За моїми підрахунками, дійсні втрати банків будуть десь від 1 млрд до 1,6 млрд грн», — каже експерт ринку.

Чи отримають банки якийсь зиск від повернутих коштів, тут відповіді неоднозначні.

Євген Дубогриз наводить такі цифри: на поточний момент налічується близько 12,5 млрд грн непрацюючих іпотечних кредитів. Після конвертації ця сума становитиме 7,3 млрд грн.

«Замість 12 млрд грн непрацюючих іпотечних кредитів, банки можуть отримати до 7 млрд грн працюючих. Просто проблема банків у тому, що збитки від конвертації будуть одноразові та одразу буде зменшення прибутку у банківській системі. Ті додаткові прибутки від того, що кредити працюватимуть, будуть надходити поступово», — додає фінансист.

Найбільше втрати від реструктуризації та перерахунку у гривню валютних кредитів відчують на собі з десяток банків.

«У «Альфа-Банк» таких кредитів багато, після того, як до них перейшли іпотечні кредити «Укрсоцбанк». Сам «Альфа-Банк» мало таких кредитів видавав, це просто той портфель, який вони прийняли на баланс. Залишилися такі кредити в Ukrsibbank. У банку «Львів» проблема в тому, що вони просто недорезервували ці кредити, тобто вони ще сподіваються принаймні квартири ці забрати. В «ТасКомБанк» багато ще лишається. Далі Universal Bank, але там більше споживчі кредити, а не іпотечні. А також «Мегабанк» та «ОТП». У інших банках досить мало», — розповідає Євген Дубогриз.

Дізнатися більше про кредитні програми фінансових установ та обговорити їх умови можна на форумі Які банки зараз реально кредитують або видають іпотеку?

Висновки

Нові закони про валютну іпотеку поки залишають чимало питань серед учасників ринку. Так позичальники намагаються розібратися у складних механізмах реструктуризації та конвертації, і готуються в черговий раз відстоювати перед банками свою позицію.

Кредитори в свою чергу підраховують збитки. Найбільше, чим незадоволені фінансові установи — це продовження мораторію на стягнення майна із боржників. Через це банки погрожують згортанням кредитних програм, зокрема державної — «Доступна іпотека 7%».

При цьому згідно із даними оприлюдненого 22 квітня 2021 року щоквартального опитування НБУ про умови банківського кредитування, попит на кредити зростає третій квартал поспіль. Кредитну активність позичальників стимулювали зниження відсоткових ставок, покращення споживчих настроїв та перспективи розвитку ринку нерухомості. Зміни попиту на іпотеку банки оцінили найвище за всю історію спостережень. Рівень схвалення заявок на іпотечні та споживчі кредити помірно збільшився завдяки зменшенню відсоткових ставок. Так за результатами щомісячного опитування банків НБУ, у лютому 2021 року видали 617 іпотечних кредитів на загальну суму 457,9 млн грн. Обсяг видачі кредитів зріс на 40% проти січня 2021 року та на 81% проти лютого 2020-го. Зростання іпотечного кредитування відбувається переважно завдяки кредитам на купівлю житла на вторинному ринку нерухомості. Так, якщо порівняти із січнем 2021 року, у лютому обсяги видачі на вторинному ринку зросли на 47, на первинному ринку — на 13%.

Інформаційно-аналітичний відділ Domik.ua

© domik.ua, 2021